Avec le taux de rentabilité immobilier et le taux de rendement locatif, le TRI (taux de rendement interne) est certainement l’un des indicateurs financiers le plus important pour juger de l’opportunité d’un placement et plus particulièrement d’un investissement locatif. Il rend compte avec précision à l’investisseur de la rentabilité de son investissement en tenant compte des différents flux de trésorerie propres à ce dernier. En effet, avoir 100 euros aujourd’hui n’a pas la même valeur que 100 euros demain ou comme dirait le dicton “un tu l’as vaut mieux que deux tu l’auras”.

Alors, comment calculer le TRI immobilier ? Quel est son utilité concrète ?

D’un point de vue strictement mathématique, le TRI (taux de rendement interne) est un taux d’actualisation qui annule la VAN (valeur actuelle nette) de plusieurs flux financiers ou cashflow.

Lire aussi : Calcul du cashflow immobilier : comment faire ?

Concrètement, le TRI permet de comparer différents types d’investissement, proposant des caractéristiques de rémunération différentes. Il est par exemple possible de comparer des obligations d’État (rendement fixe annuel) avec un investissement locatif (perception de loyers mensuels, mais décaissement de mensualités d’emprunt et de charges diverses). il serait alors inexact de comparer ces deux placements avec un simple taux de rendement, car il ne tient pas compte (notamment et selon la formule utilisée) :

Le TRI est un mode d’expression mathématique de la VAN (valeur actuelle nette). Mais au lieu d’avoir la VAN en inconnue, c’est taux (TRI) par lequel sont divisés les flux financiers que l’on cherche à connaître.

VAN = – CI + FT(1+i)^-1+FT(1+i)^-2+FT(1+i)^-3+……+FT(1+i)^-n

Avec :

CI : le coût de l’Investissement ;

FT(1 + i) : flux de trésorerie actualisés ;

i : taux d’actualisation des flux (ou TRI) ;

n : période estimée pour laquelle l’investissement génèrera des flux de trésorerie.

La VAN est un indicateur financier permettant de rendre compte de la valeur actuelle des différents flux financiers en fonction du temps. En effet, comme nous l’avons dit en introduction, 100 euros aujourd’hui n’ont pas la même valeur que 100 euros demain. La raison est simple : si vous placez ces 100 euros sur un livret A ou une assurance vie, ces 100 euros augmenteront progressivement à mesure que le temps passe. Le temps qui passe est donc source de gain de sorte que plus tôt vous percevez de l’argent, plus tôt vous êtes en mesure théoriquement de les faire “travailler”.

D’ailleurs, instinctivement, vous préférez recevoir 10 000 euros tout de suite que dans 10 ans. C’est la preuve que l’humain attache une valeur plus importante à l’instant qu’au futur.

Dès lors, la VAN prend en compte cette réalité économique. Le taux exprimant cette valeur est le taux actuariel.

VAN = – CI + FT(1+TRI)^-1+FT(1+TRI)^-2+FT(1+TRI)^-3+……+FT(1+TRI)^-n = 0

Avec :

CI : le coût de l’Investissement ;

FT(1 + i) : flux de trésorerie actualisés ;

TRI : le taux de rendement interne ;

n : période estimée pour laquelle l’investissement génèrera des flux de trésorerie.

Ainsi, calculer le TRI revient à connaitre le taux par lequel vos différents flux financiers sont divisés jusqu’à la fin de votre investissement (la revente du bien locatif par exemple) pour que la somme soit égale à zéro. Il remplace le taux actuariel de la VAN et devient la valeur accordée au temps dans le cadre de votre investissement. En effet, certains investissements valorisent mieux le temps que d’autres (en raison notamment de leur rentabilité), le TRI permet de rendre compte de cette réalité.

Nous en convenons, la notion de TRI peut être complexe à comprendre. C’est pourquoi nous allons vous l’expliquer à travers un exemple.

Au regard de la formule, il vaut mieux s’épargner son calcul à la main, d’autant qu’à défaut de connaître le nombre de périodes, il est impossible d’isoler le TRI dans l’équation.

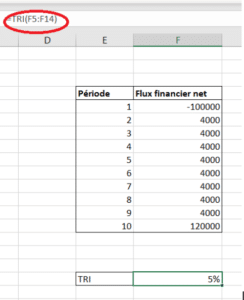

Bref, Excel est un excellent outil pour calculer rapidement un TRI immobilier. Il suffit d’utiliser la formule “=TRI(plage de données)”. À noter que chaque cellule correspond à une période.

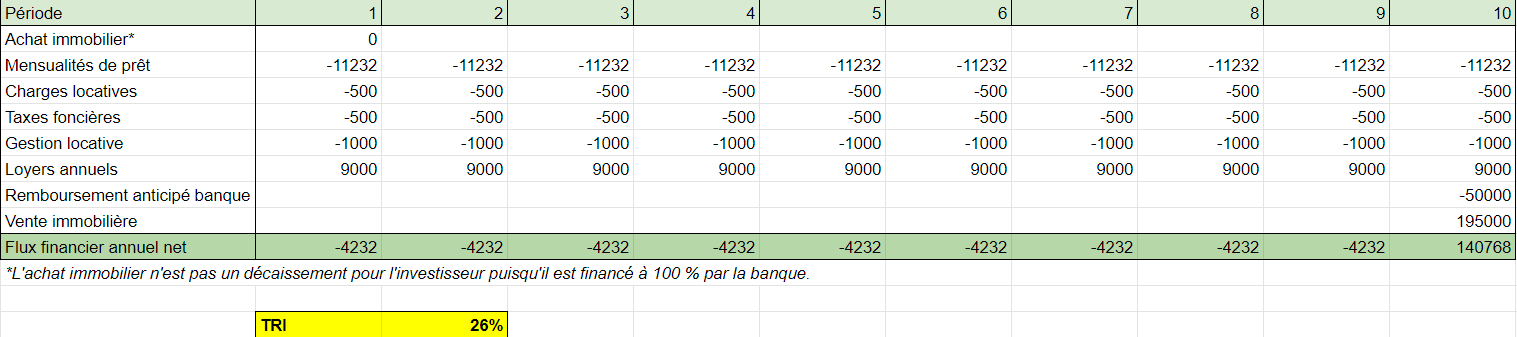

Prenons un exemple simple d’un bien locatif acheté 150 000 euros à crédit sans apport sur 20 ans à un TAEG de 1,5 %. Le montant annuel de remboursement du crédit est de 11 232 euros.

En raison de son attractivité, le logement mis en location propre a un rendement locatif de 6 % soit un loyer annuel de 9 000 euros par an. Le bien est conservé pour une durée de 10 ans avec un potentiel de plus-value estimé à 30 %.

Pour des raisons de simplicité, nous ne prenons pas en compte les décaissements liés à la fiscalité applicable sur les loyers perçus.

Sur une période de 10 ans, on constate que le TRI est de 26 %. À noter que ce taux est en grande partie dû à l’emprunt bancaire qui a permis à l’investisseur de ne pas avoir à décaisser le prix d’achat du bien. Il est seulement tenu de rembourser progressivement le prêt (mensualité de prêt), puis lors de la revente de rembourser la banque du capital restant dû (remboursement anticipé banque).

Lire aussi : Quel apport pour un investissement locatif ?

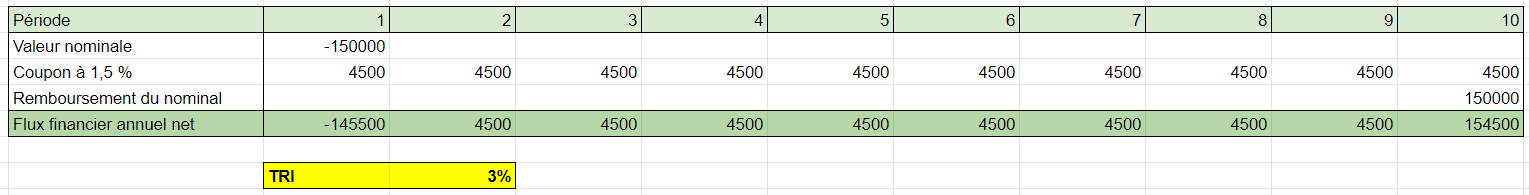

Le TRI est un indicateur financier qui a du sens lorsqu’il est comparé à un autre placement. Prenons par exemple, une obligation d’État sur 10 ans (OAT 10 ans) rémunéré 1,5 % par an.

Dès lors, on constate un TRI de 3 % ce qui est bien en deçà du TRI de l’investissement locatif présenté précédemment. Certes, pour être honnête, un investissement locatif est plus risqué qu’une obligation, mais la prime de risque est largement en faveur de l’exemple numéro 1.

Comme vous avez pu le constater, le TRI immobilier prend en compte la plus-value à la revente du bien locatif. Or, cette donnée est inconnue par l’investisseur au moment de choisir son investissement et peut drastiquement changer le résultat du calcul.

Calculer un TRI immobilier avant de lancer son investissement locatif implique donc de spéculer sur la valeur future du bien immobilier, chose particulièrement difficile si vous comptez investir sur le long terme.

Au demeurant, il est tout de même possible d’envisager plusieurs scénarios crédibles (avec plus-value, sans plus value et avec moins-value) de sorte que vous pourrez connaitre l’impact de la plus-value dans la viabilité de votre investissement. Mais, très souvent les loyers suffisent à viabiliser un investissement locatif surtout si vous avez investi à crédit grâce à l’effet levier immobilier ! C’est d’ailleurs la raison pour laquelle la plupart des investisseurs immobiliers voient la plus-value comme un bonus, mais pas comme une fin en soi (sauf pour les marchands de biens).

Néanmoins, vous n’avez aucune certitude quant à la régularité de la perception des loyers. La vacance locative peut alors drastiquement impacter en réalité votre taux de rendement interne à postériori. Il convient donc de rester lucide sur l’indicateur du TRI calculé à priori : il ne permet pas de résoudre la part d’incertitude propre à chaque investissement.

Ceci étant, vous pouvez limiter cette incertitude en vous rapprochant de professionnel de l’investissement immobilier. Nos offres d’investissements locatifs clé en main vous permettent de déléguer votre investissement à des professionnels de l’immobilier et du bâtiment afin de limiter drastiquement votre prise de risque et d’optimiser votre taux de rendement interne (TRI) !

Enfin, le TRI immobilier implique de connaitre exactement la date de revente de votre bien immobilier. Or, même si de nombreux investisseurs en LMNP envisagent la revente à horizon 8-10 ans, de nombreux investissements patrimoniaux n’ont pas de date définie dans le temps. Une zone d’ombre qui empêche donc de calculer votre TRI immobilier.

Secrets recommandés